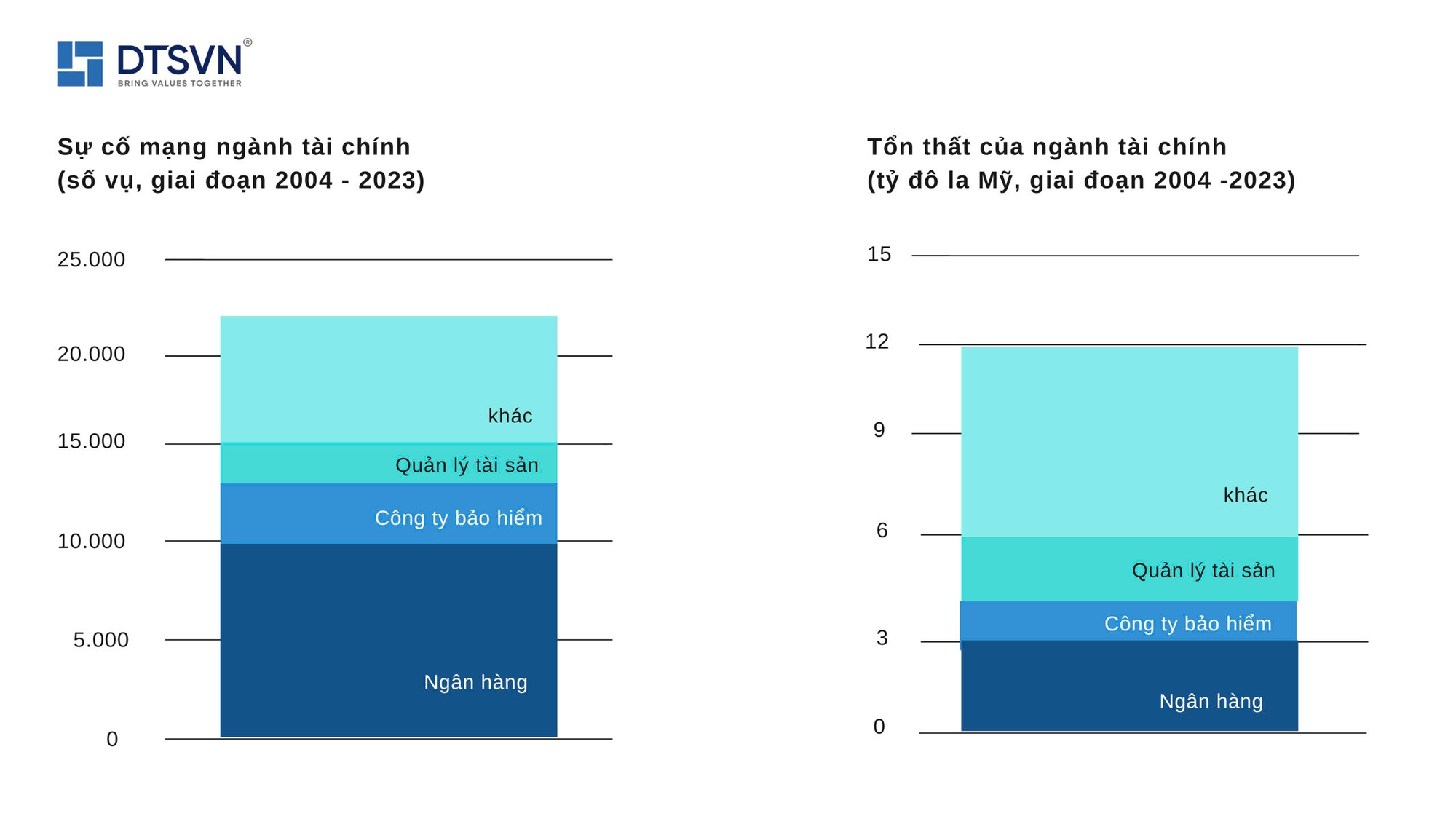

Công ty DTSVN (chuyên cung cấp các Giải pháp chuyển đổi số ngành tài chính ngân hàng) dẫn số liệu từ Báo cáo Ổn định Tài chính toàn cầu (GFSR) năm 2024 của Quỹ Tiền tệ quốc tế (IMF) cho thấy, có đến 20% các sự cố mạng được báo cáo trong giai đoạn 2004-2023 đã ảnh hưởng trực tiếp đến ngành tài chính, gây thiệt hại lên đến gần 12 tỷ USD. Khi tình trạng gian lận mạng ngày càng tăng, các giải pháp bảo mật truyền thống đã trở nên lỗi thời và không còn đáp ứng được nhu cầu. Còn theo báo cáo "Fraud Beat: Triển vọng Chiến lược Tài chính" gần đây của Appgate, nhu cầu bảo vệ các hệ thống ngân hàng số và giao dịch tài chính đang trở nên cấp bách hơn bao giờ hết.

Dẫn theo nguồn tin từ ALKami, nhóm nghiên cứu của DTSVN đã chỉ racác yếu tố chính gây ra gian lận/ làm gia tăng gian lận trong lĩnh vực tài chínhbao gồm:

Một số yếu tố thúc đẩy sự gia tăng gian lận trong lĩnh vực tài chính:

Bất ổn kinh tế toàn cầu: Sự biến động kinh tế đang tạo ra một môi trường đầy rủi ro cho các tổ chức tài chính. Những kẻ xấu lợi dụng sự chênh lệch về quy định và khủng hoảng khu vực để phát động các cuộc tấn công mạng.

Quy định:Các quy định nghiêm ngặt hơn, chẳng hạn như Basel III, đã áp đặt các yêu cầu chặt chẽ về vốn và an ninh mạng đối với các ngân hàng quốc tế lớn, làm tăng thêm sự phức tạp cho hoạt động của các tổ chức này.

Công nghệ mới nổi:Khi trí tuệ nhân tạo (AI) và máy học (ML) đang cách mạng hóa công tác phòng chống gian lận, thì những công nghệ này cũng mở ra cánh cửa mới cho tội phạm mạng sử dụng những chúng để vượt qua các hàng rào bảo mật.

Sức mạnh của các giải pháp phòng ngừa gian lận do AI điều khiển

Các giải pháp AI đang tạo ra cuộc cách mạng trong việc phát hiện gian lận trong lĩnh vực ngân hàng số bằng cách phân tích khối lượng lớn dữ liệu giao dịch theo thời gian thực, đồng thời nâng cao tính bảo mật và hiệu quả hoạt động.

Các phương pháp tiếp cận được hỗ trợ bởi AI không chỉ phát hiện gian lận hiệu quả hơn mà còn giảm số lượng cảnh báo sai, cho phép các nhóm phòng chống gian lận tập trung vào các trường hợp quan trọng.

Phòng ngừa gian lận toàn diện

Để phòng ngừa gian lận toàn diện, các tổ chức tài chính/ngân hàng cần triển khai các giải pháp theo 4 giai đoạn thiết yếu nhằm đảm bảo sức mạnh của cơ chế phòng thủ trước các mối đe dọa đang phát triển trên nền tảng ngân hàng trực tuyến của họ.

(1) Đánh giá tổng quan: Giai đoạn này đánh giá mức độ sẵn sàng của tổ chức trong việc giải quyết gian lận. Bằng cách xác định các lỗ hổng trong hệ thống hiện tại, các tổ chức có thể ưu tiên các lĩnh vực cần cải thiện. Đánh giá tập trung vào khả năng phản ứng nhanh chóng của tổ chức trước các mối đe dọa và mức độ trưởng thành của các chính sách phòng ngừa gian lận hiện có.

(2) Đặt mục tiêu: Sau khi đánh giá, tổ chức phải thiết lập các mục tiêu rõ ràng, thực tế để phòng ngừa gian lận. Việc căn chỉnh kỳ vọng của các bên liên quan đảm bảo rằng các công nghệ và chiến lược được lựa chọn sẽ đáp ứng được cả yêu cầu về hoạt động và quy định. Điều này rất quan trọng để thiết lập nền tảng cho việc quản lý gian lận có thể mở rộng và bền vững.

(3) Triển khai: Giai đoạn này liên quan đến việc triển khai các giải pháp phòng chống gian lận một cách nhất quán trên toàn bộ tổ chức. Cần tích hợp nhiều lớp phát hiện gian lận, như các hệ thống do AI hỗ trợ, để tăng cường bảo mật và hợp lý hóa hoạt động. Các hệ thống do AI điều khiển sử dụng máy học để phân tích hàng tỷ giao dịch, giúp giảm đáng kể gánh nặng hoạt động.

(4) Hoạt động: Giám sát và tối ưu hóa liên tục là điều cần thiết khi những kẻ lừa đảo phát triển các kỹ thuật của chúng. Bằng cách sử dụng giám sát giao dịch theo thời gian thực và phát hiện bất thường, các tổ chức sẽ được bảo vệ khỏi các mối đe dọa đã biết và mới nổi.

Đổi mới liên tục về bảo mật trong các giải pháp ngân hàng số

Khi các tổ chức tài chính áp dụng ngân hàng số để nâng cao trải nghiệm của khách hàng hoặc thành viên, việc tăng cường các biện pháp an ninh mạng trở nên tối quan trọng. Việc triển khai các giải pháp tiên tiến có sự hỗ trợ từ AI sẽ giúp phát hiện gian lận theo thời gian thực và cho phép các tổ chức nhanh chóng thích ứng với các mối đe dọa mới nổi. Ngoài ra, phát triển các chiến lược quản lý rủi ro chủ động là hành động cần thiết để giảm khả năng xảy ra sự cố. Thay vì chỉ phản ứng khi bị tấn công, các tổ chức tài chính nên dự đoán trước các rủi ro tiềm ẩn và tăng cường hệ thống phòng thủ của mình trước khi xảy ra các vi phạm.

Nguồn tham khảo: ALKami