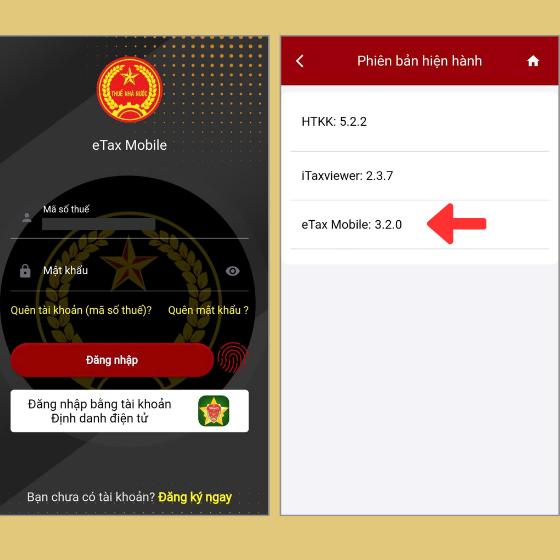

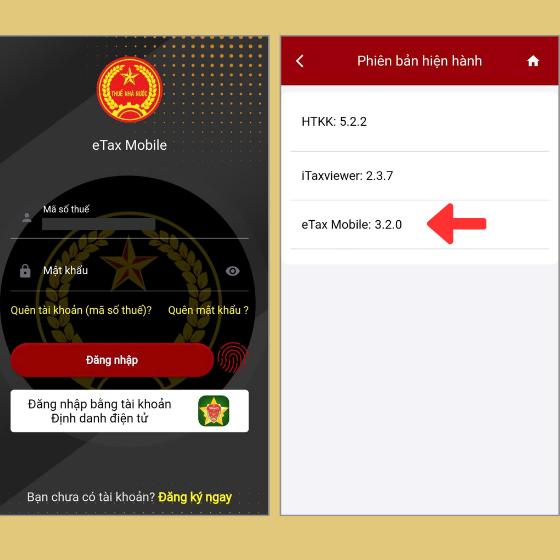

Các tiện ích mới của ứng dụng eTax Mobile phiên bản 3.2.0 (Hình từ Internet)

1. Các tiện ích mới của ứng dụng eTax Mobile phiên bản 3.2.0

Tại phần phiên bản hiện hành của ứng dụng Thuế điện tử (eTax Mobile) đã cập nhật lên phiên bản 3.2.0 sử dụng từ ngày 26/8/2024.

Theo Tổng cục Thuế, ứng dụng eTax Mobile phiên bản 3.2.0 có các tiện ích mới như sau:

- Thuận tiện trong việc tìm kiếm và sử dụng các chức năng như đăng ký thuế, Nhóm chức năng nộp thuế, hỗ trợ quyết toán thuế thu nhập cá nhân, và tra cứu nghĩa vụ thuế.

- Bổ sung chức năng “Quên tài khoản (mã số thuế)”, giúp người nộp thuế có thể tra cứu mã số thuế của mình chỉ bằng thông tin Căn cước công dân hoặc Chứng minh nhân dân.

- Chức năng “Đăng ký tài khoản” và “Đăng nhập” cũng được nâng cấp không chỉ nhằm nâng cao trải nghiệm người dùng mà còn đảm bảo tính bảo mật cao hơn, tuân thủ chặt chẽ các quy định mới theo Nghị định 69/2024/NĐ-CP của Chính phủ quy định về định danh và xác thực điện tử.

- Tính năng “Nộp thuế thay”, cho phép người dùng quét mã QR-Code hoặc nộp thay theo mã số thuế để nộp thuế cho người khác một cách dễ dàng, an toàn và minh bạch.

- Nâng cấp chức năng “Nộp thuế”, hỗ trợ người nộp thuế tạo danh sách các giấy nộp tiền tự động từ việc lựa chọn khoản thuế phải nộp hoặc số tiền thuế cần nộp theo quy định tại khoản 2 Điều 57 Luật Quản lý thuế 2019 yêu cầu thực hiện thanh toán theo thứ tự của các khoản thuế cưỡng chế, nợ thuế, phát sinh và hỗ trợ tạo mã Qr-Code cho giấy nộp tiền dành cho các khoản phát sinh.

2. Trách nhiệm của người nộp thuế

Trách nhiệm của người nộp thuế theo Điều 17 Luật Quản lý thuế 2019 như sau:

- Thực hiện đăng ký thuế, sử dụng mã số thuế theo quy định của pháp luật.

- Khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng thời hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế.

- Nộp tiền thuế, tiền chậm nộp, tiền phạt đầy đủ, đúng thời hạn, đúng địa điểm.

- Chấp hành chế độ kế toán, thống kê và quản lý, sử dụng hóa đơn, chứng từ theo quy định của pháp luật.

- Ghi chép chính xác, trung thực, đầy đủ những hoạt động phát sinh nghĩa vụ thuế, khấu trừ thuế và giao dịch phải kê khai thông tin về thuế.

- Lập và giao hóa đơn, chứng từ cho người mua theo đúng số lượng, chủng loại, giá trị thực thanh toán khi bán hàng hóa, cung cấp dịch vụ theo quy định của pháp luật.

- Cung cấp chính xác, đầy đủ, kịp thời thông tin, tài liệu liên quan đến việc xác định nghĩa vụ thuế, bao gồm cả thông tin về giá trị đầu tư; số hiệu và nội dung giao dịch của tài khoản được mở tại ngân hàng thương mại, tổ chức tín dụng khác; giải thích việc tính thuế, khai thuế, nộp thuế theo yêu cầu của cơ quan quản lý thuế.

- Chấp hành quyết định, thông báo, yêu cầu của cơ quan quản lý thuế, công chức quản lý thuế theo quy định của pháp luật.

- Chịu trách nhiệm thực hiện nghĩa vụ thuế theo quy định của pháp luật trong trường hợp người đại diện theo pháp luật hoặc đại diện theo ủy quyền thay mặt người nộp thuế thực hiện thủ tục về thuế sai quy định.

- Người nộp thuế thực hiện hoạt động kinh doanh tại địa bàn có cơ sở hạ tầng về công nghệ thông tin phải thực hiện kê khai, nộp thuế, giao dịch với cơ quan quản lý thuế thông qua phương tiện điện tử theo quy định của pháp luật.

- Căn cứ tình hình thực tế và điều kiện trang bị công nghệ thông tin, Chính phủ quy định chi tiết việc người nộp thuế không phải nộp các chứng từ trong hồ sơ khai, nộp thuế, hồ sơ hoàn thuế và các hồ sơ thuế khác mà cơ quan quản lý nhà nước đã có.

- Xây dựng, quản lý, vận hành hệ thống hạ tầng kỹ thuật bảo đảm việc thực hiện giao dịch điện tử với cơ quan quản lý thuế, áp dụng kết nối thông tin liên quan đến việc thực hiện nghĩa vụ thuế với cơ quan quản lý thuế.

- Người nộp thuế có phát sinh giao dịch liên kết có nghĩa vụ lập, lưu trữ, kê khai, cung cấp hồ sơ thông tin về người nộp thuế và các bên liên kết của người nộp thuế bao gồm cả thông tin về các bên liên kết cư trú tại các quốc gia, vùng lãnh thổ ngoài Việt Nam theo quy định của Chính phủ.