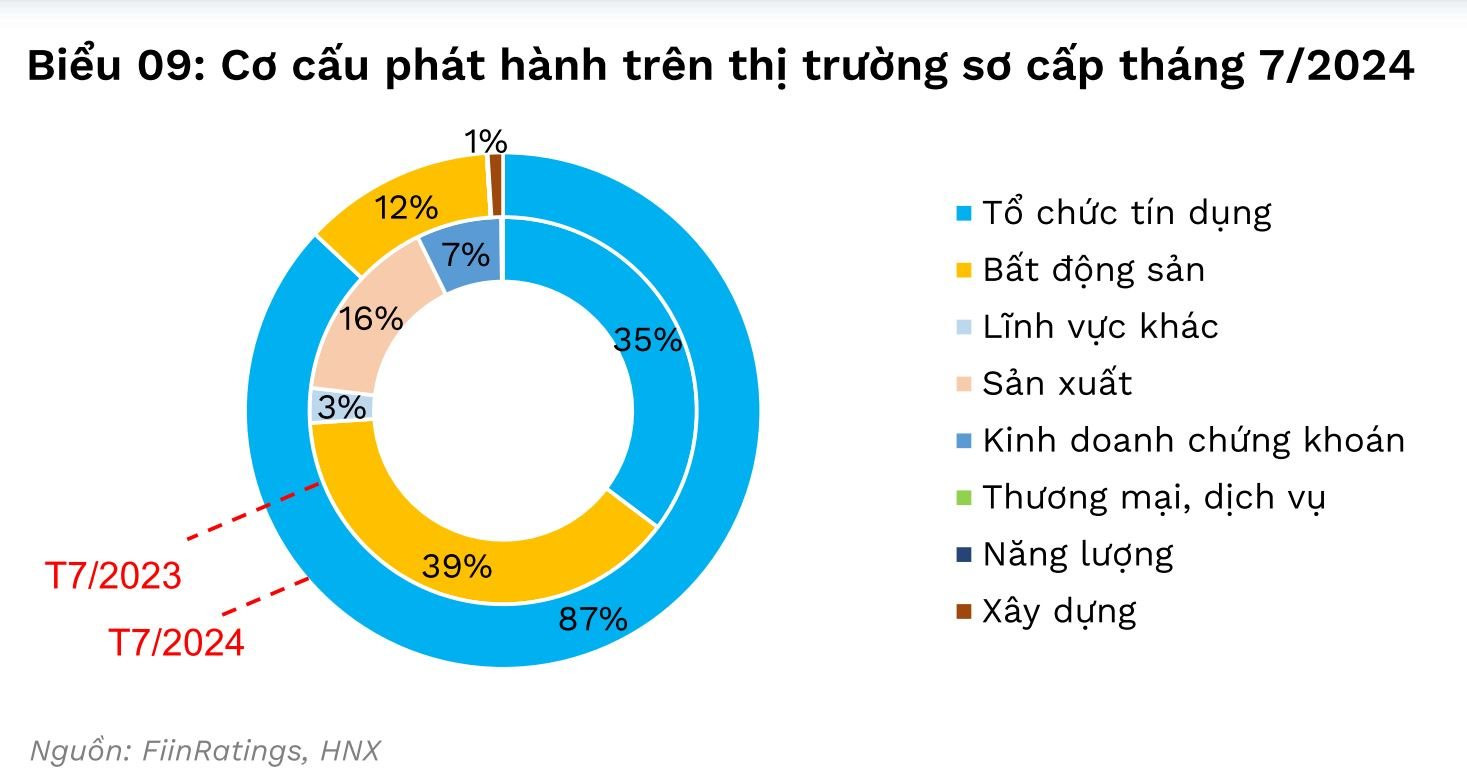

Cập nhật mới nhất từ FiinRatings, các ngân hàng thương mại (NHTM) áp đảo thị trường sơ cấp với giá trị phát hành trong tháng 7/2024 đạt hơn 27 nghìn tỷ đồng, chiếm tới 87% tổng giá trị.

Báo cáo mới nhất về thị trườngtrái phiếudo đơn vị xếp hạng tín nhiệm doanh nghiệp FiinRatings công bố cho thấy các ngân hàng thương mại (NHTM) áp đảo thị trường sơ cấp với giá trị phát hành trong tháng 7/2024 đạt hơn 27 nghìn tỷ đồng, chiếm tới 87% tổng giá trị.

Trái phiếu phát hành mới vẫn tập trung ở các kỳ hạn 3 năm và trên 5 năm để củng cố nguồn vốn trung dài hạn của các ngân hàng khi chưa tăng được vốn điều lệ.

Trong khi đó, hoạt động huy động qua kênh trái phiếu của ngành bất động sản vẫn ảm đạm khi tháng 7/2024 chỉ ghi nhận 3 đợt phát hành với tổng giá trị 3,8 nghìn tỷ đồng.

Tính cả 7 tháng đầu năm 2024, tổng giá trị phát hành đạt 178.5 nghìn tỷ đồng, tăng 57% so với cùng kỳ năm trước, tuy nhiên, riêng giá trị trái phiếu phi ngân hàng giảm 32%.

Họạt động mua lại TPDN trong tháng 7/2024 đạt gần 32,1 nghìn tỷ VNĐ (tăng 26,1% so với tháng trước). Nhóm ngân hàng tiếp tục là đối tượng chủ yếu thực hiện mua lại, chiếm tới 90% giá trị trong tháng.

Cũng theo FiinRatings, nhiều ngân hàng đã thông qua kế hoạch phát hành trái phiếu nhằm bổ sung vốn cấp 2 trong giai đoạn nửa cuối năm 2024 và 6 tháng đầu năm 2025.

Ở thị trường thứ cấp, trong tháng 7/2024, giá trị giao dịch trái phiếu riêng lẻ đạt 89.1nghìn tỷ ghi nhận giảm hơn 15% so với tháng trước đó do tháng 6 lượng thanh khoản ở nhómtrái phiếu Ngân hàngtương đối cao. Ngành Ngân hàng và Bất động sản vẫn chiếm đa số giao dịch, với giá trị giao dịch trái phiếu 2 ngành giảm lần lượt 55% và 17%.

Về lợi tức giao dịch trên thị trường thứ cấp, nhóm Trái phiếu Ngân hàng vẫn duy trì tỷ suất lợi tức dao động từ 5-8%, trong khi lợi tức của nhóm doanh nghiệp phi ngân hàng chủ yếu từ 7-13%.

Tính cả 7 tháng đầu năm 2024, tổng giá trị phát hành đạt 178,5 nghìn tỷ đồng, tăng 57% so với cùng kỳ năm trước, tuy nhiên, riêng giá trị trái phiếu phi ngân hàng giảm 32%. Xét cơ cấu phát hành theo ngành nghề, tổ chức tín dụng vẫn là nhóm ngành phát hành chính, chiếm tới 87% tổng giá trị phát hành. Một số nhà phát hành là ngân hàng lớn trong tháng qua có thể kể đếnMBBank(10 nghìn tỷ đồng), Vietinbank (5 nghìn tỷ đồng) và SHB (3 nghìn tỷ đồng).

Kỳ hạn trái phiếu của các TCTD tập trung ở các kỳ hạn 3 năm (đối với các ngân hàng tư nhân) và trên 5 năm (đa phần là các ngân hàng quốc doanh). Để đáp ứng tăng trưởng tín dụng đã tăng nhanh từ tháng 6 trong khi chưa tăng được vốn điều lệ, các tổ chức tín dụng cần tiếp tục củng cố nguồn vốn trung dài hạn trên 3 năm qua việc phát hành trái phiếu.

Trong khi đó, hoạt động huy động vốn qua kênh trái phiếu của ngành bất động sản vẫn ảm đạm, khi tháng 7 chỉ ghi nhận 3 đợt phát hành với tổng giá trị chỉ 3,8 nghìn tỷ đồng, thấp nhất từ tháng 3 đến nay. Doanh nghiệp BĐS phát hành lớn nhất là Công ty Bất động sản Hải Đăng với lô trái phiếu 1.5 năm giá trị gần 3 nghìn tỷ đồng.

Triển vọng tích cực từ động lực vĩ mô

Theo FiinRatings, tín dụng tăng tốc trong tháng 6, báo hiệu mức độ hấp thụ vốn của nền kinh tế đã dần khởi sắc. Chỉ riêng trong tháng 6, dư nợ tín dụng đã tăng thêm 3,6%, cao hơn tốc độ của 5 tháng đầu cộng lại.

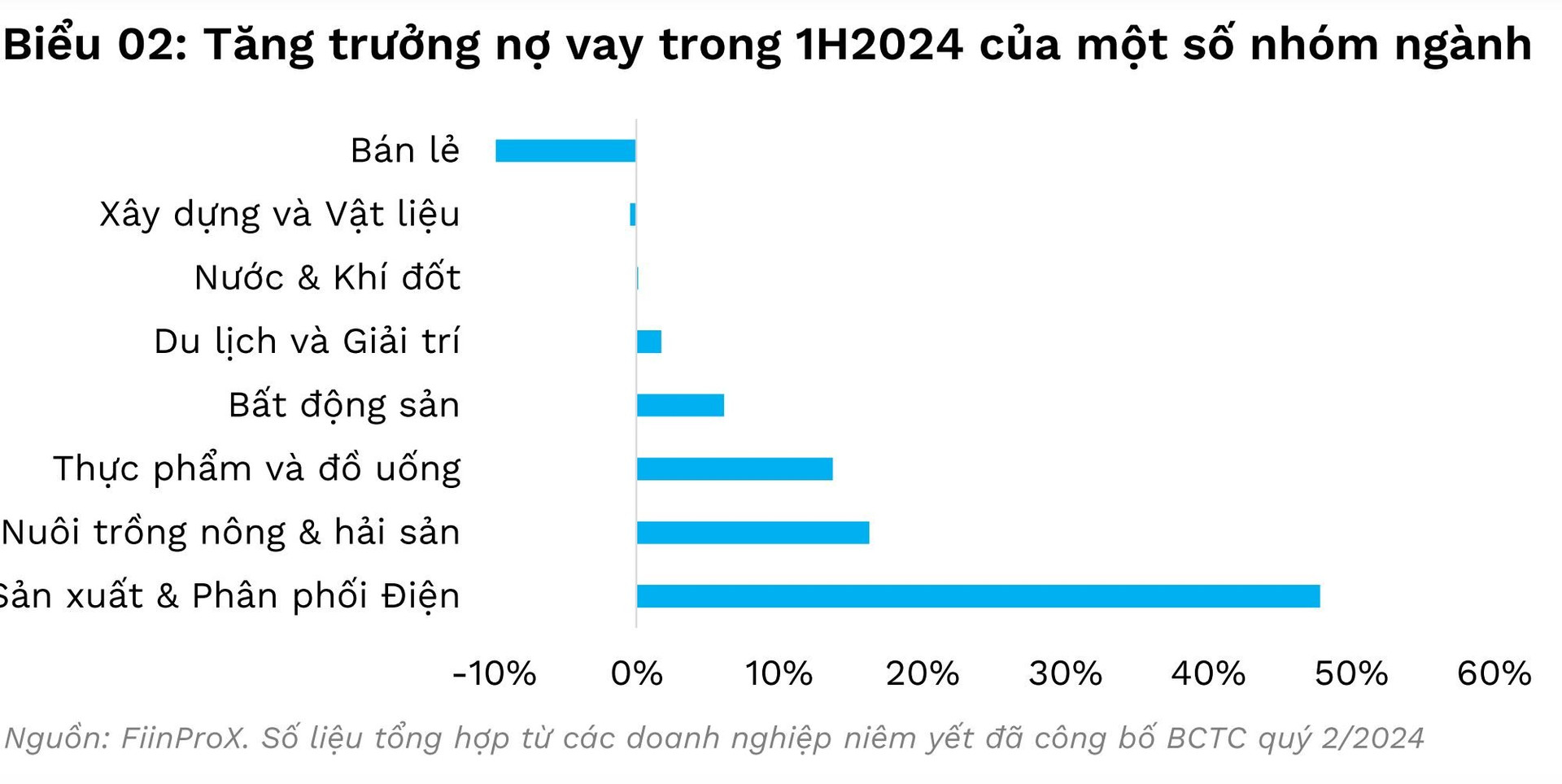

Số liệu tài chính tại cuối quý 2/2024 của các doanh nghiệp niêm yết cho thấy tăng trưởng nợ vay đáng kể ở các ngành bất động sản, nuôi trồng và một số ngành sản xuất. Trong khi đó, các ngành dịch vụ như bán lẻ, du lịch giải trí lại ghi nhận nợ vay giảm hoặc thay đổi không đáng kể so với cuối năm trước.

FiinRatings đánh giá động thái của NHNN phát đi “cảnh báo” đối với các NHTM về việc điều chuyển chỉ tiêu tăng trưởng tín dụng của những ngân hàng không đạt để tạo điều kiện cho những ngân hàng có khả năng phát triển hơn cũng góp phần cho sự tăng tốc của tăng trưởng tín dụng thời gian qua. Đồng thời, cuối quý 2 là thời điểm các TCTD tăng tốc giải ngân để đáp ứng một số chỉ tiêu an toàn của NHNN.

Việc NHNN điều phối room tín dụng sẽ khiến các ngân hàng chủ động hơn trong việc tìm kiếm khách hàng và giải ngân, tạo đà tăng trưởng cho tín dụng trong các tháng cuối năm.

Tuy BCTC quý 2 của các ngân hàng cho thấy số dư TPDN nắm giữ vẫn trên đà giảm do thị trường TPDN còn ảm đạm, nhưng đà tăng trưởng tín dụng sẽ tạo động lực để các ngân hàng đa dạng hóa kênh tín dụng sang kênh TPDN trong thời gian tới. Tại cuối quý 2/2024, số dư TPDN chỉ chiếm 1.3% tổng dư nợ tín dụng tại 29 NHTM (cuối năm 2022: 2.2%).

Tuy nhiên, theo FiinRatings, khi mức độ hấp thụ vốn của doanh nghiệp cải thiện hơn trong các tháng cuối năm, hoạt động đầu tư TPDN sẽ được khai thác mạnh hơn khi các doanh nghiệp sử dụng hết hạn mức cho vay tại các NHTM, từ đó giúp thị trường TPDN sôi động hơn.