Hướng dẫn kê khai Phụ lục giảm thuế GTGT Quý 3/2024 trên HTKK 5.2.3 theo Nghị quyết 142

Bài viết dưới đây sẽ hướng dẫn chi tiết về kê khai Phụ lục giảm thuế GTGT Quý 3/2024 trên HTKK 5.2.3 theo Nghị quyết 142/2024/QH15.

Hướng dẫn kê khai Phụ lục giảm thuế GTGT Quý 3/2024 trên HTKK 5.2.3 theo Nghị quyết 142 (Hình từ internet)

1. Hướng dẫn kê khai Phụ lục giảm thuế GTGT Quý 3/2024 trên HTKK 5.2.3 theo Nghị quyết 142

Ngày 30/08/2024, Tổng cục Thuế thông báo nâng cấp ứng dụng HTKK phiên bản 5.2.3 đáp ứng Nghị quyết 1104/NQ-UBTVQH15 và Thông tư 43/2024/TT-BTC với các tính năng mới.

| Tải về nội dung nâng cấp HTKK phiên bản 5.2.3 |

Theo đó, hiện nay việc kê khai giảm thuế giá trị gia tăng (GTGT) sẽ phải tuân theo Phụ lục giảm thuế được quy định tại Nghị quyết 142/2024/QH15.

Dưới đây là hướng dẫn chi tiết từng bước để thực hiện kê khai Phụ lục giảm thuế GTGT Quý 3/2024 trên phần mềm HTKK:

Bước 1: Đăng nhập vào HTKK, nâng cấp HTKK lên phiên bản 5.2.3

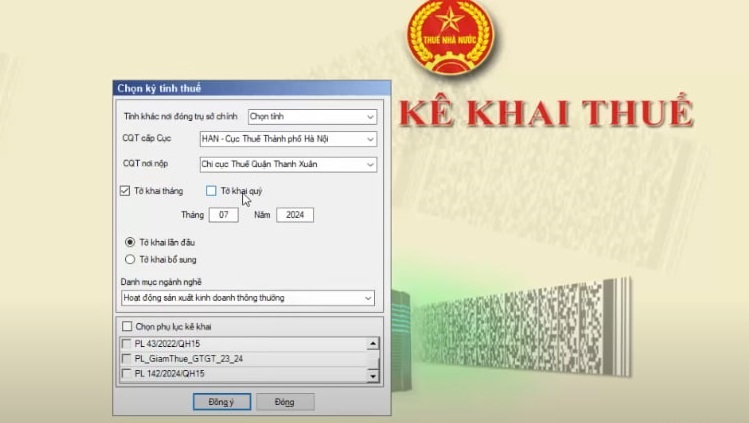

Bước 2: Người nộp thuế chọn kỳ khai thuế Quý 3/2024, sau đó tiếp tục chọn Phụ lục 142/2024/QH15 để bắt đầu kê khai.

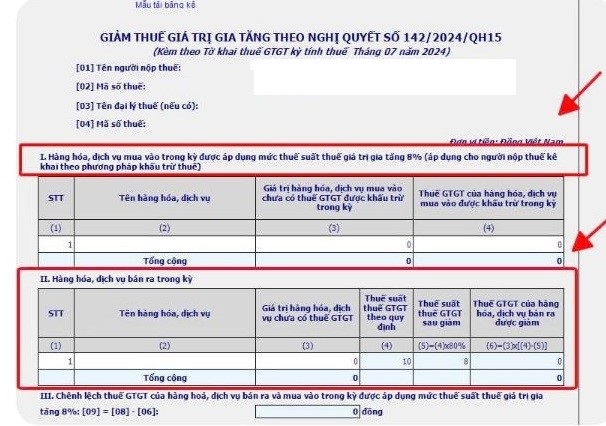

Bước 3: Hệ thống sẽ hiển thị mẫu kê khai thuế giảm GTGT theo Nghị quyết 142/2024/QH15, gồm hai phần:

- Phần dành cho các mặt hàng hoặc dịch vụ mua vào với thuế suất 8%, dành cho những đối tượng nộp thuế theo phương pháp khấu trừ.

- Phần dành cho các mặt hàng hoặc dịch vụ bán ra trong kỳ khai thuế.

Bước 4: Người kê khai tiến hành nhập thông tin về loại hàng hóa, dịch vụ thuộc diện được giảm thuế, bao gồm giá trị chưa tính thuế vào các cột quy định. Sau khi thông tin được điền đầy đủ, hệ thống sẽ tự động tính toán số tiền thuế GTGT với mức thuế suất là 8%.

2. Thủ tục giảm thuế GTGT năm 2024

Theo Nghị định 72/2024/NĐ-CP quy định về thủ tục giảm thuế giá trị gia tăng như sau:

Khi lập hóa đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán. Căn cứ hóa đơn GTGT, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn GTGT.

+ Khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn GTGT phải ghi rõ thuế suất của từng hàng hóa, dịch vụ.

- Đối với cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu:

+ Khi lập hóa đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm, tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết 142/2024/QH15”.

+ Khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm.

- Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế GTGT chưa được giảm theo quy định tại Nghị định 72/2024/NĐ-CP thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

- Cơ sở kinh doanh thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế GTGT theo Mẫu số 01 tại Phụ lục IV ban hành kèm theo Nghị định 72/2024/NĐ-CP cùng với Tờ khai thuế giá trị gia tăng.

3. Mức giảm thuế GTGT năm 2024

Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

- Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. Chi tiết tại Phụ lục I ban hành kèm theo Nghị định này.

- Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.

- Công nghệ thông tin theo pháp luật về công nghệ thông tin. Chi tiết tại Phụ lục III ban hành kèm theo Nghị định này.

- Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều này được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định này, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng.

Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín mới bán ra cũng thuộc đối tượng giảm thuế giá trị gia tăng đối với mặt hàng than khai thác bán ra.

Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định này thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng 2008 thì thực hiện theo quy định của Luật Thuế giá trị gia tăng 2008 và không được giảm thuế giá trị gia tăng.

Theo đó, mức giảm thuế giá trị gia tăng như sau:

- Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định nêu trên.

- Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo quy định.

(Khoản 1, 2 Điều 1 Nghị định 72/2024/NĐ-CP)

4. Hạn chót nộp tờ khai thuế GTGT Quý 3/2024 là khi nào?

Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai theo tháng, theo quý được quy định tại khoản 1 Điều 44 Luật Quản lý thuế 2019 như sau:

- Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo tháng;

- Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế đối với trường hợp khai và nộp theo quý.

Như vậy, hạn chót nộp tờ khai thuế GTGT Quý 3/2024 là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế, tức ngày 31/10/2024.