TS. Đinh Thế Hiển: “Gần 20 năm qua, ngân hàng và bất động sản như hai anh em song sinh, đóng góp ngân sách chiếm tỷ trọng lớn là điều dễ hiểu!”

Theo TS. Đinh Thế Hiển, chuyên gia kinh tế, trong gần 20 năm qua, ngân hàng và bất động sản như hai anh em song sinh, luôn phát triển cùng nhau.

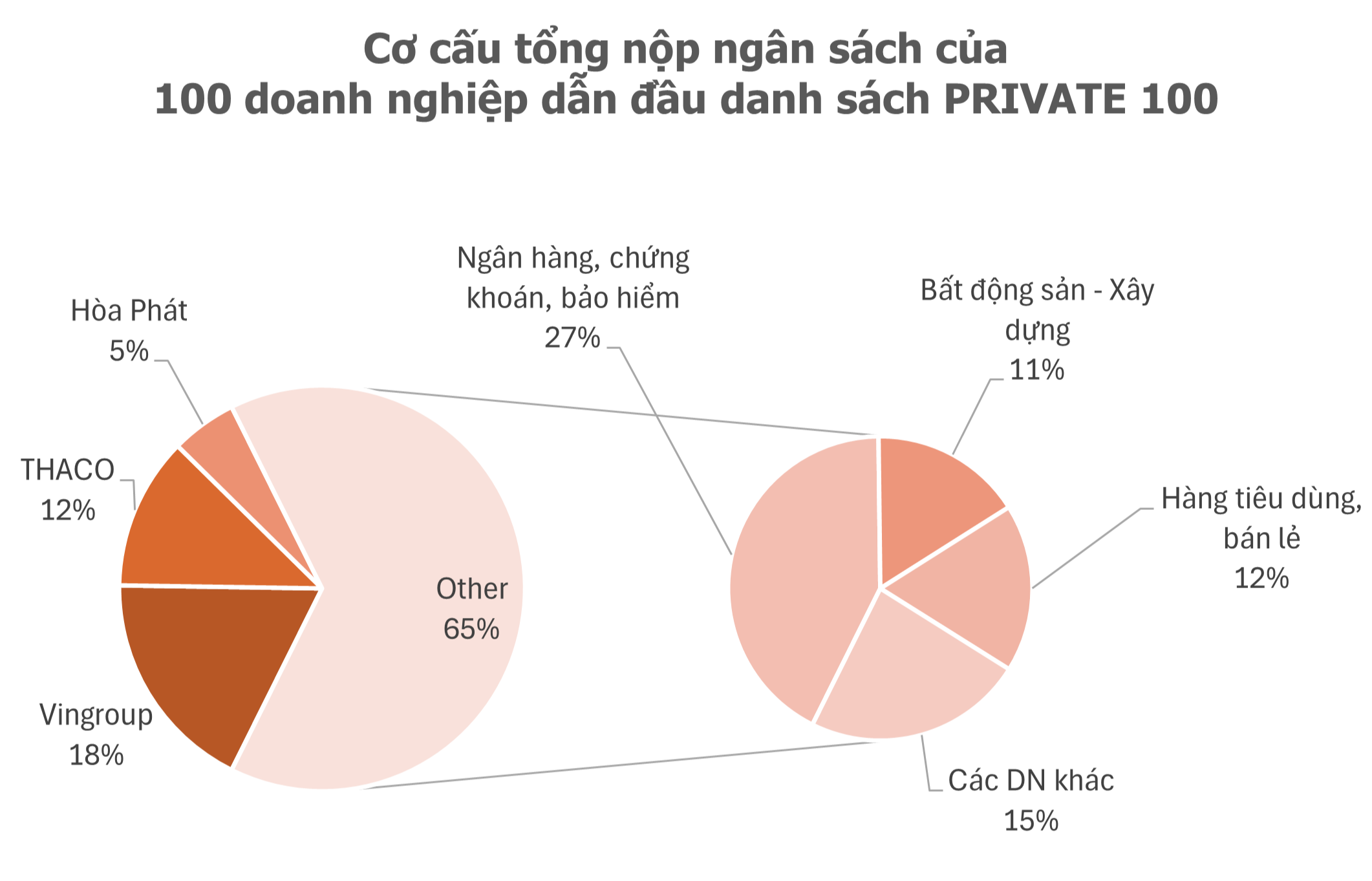

- Theo PRIVATE 100 – Danh sách các doanh nghiệp tư nhân nộp ngân sách lớn nhất Việt Nam năm 2023 với số thực nộp tối thiểu 100 tỷ đồng mà CafeF xây dựng, ngân hàng – bất động sản – thép là những lĩnh vực mà doanh nghiệp có đóng góp lớn nhất. Dẫn đầu là nhóm ngân hàng tư nhân. Lĩnh vực chứng khoán ghi nhận có tới ba doanh nghiệp dẫn đầu có số nộp trên 1.000 tỷ. Lĩnh vực công nghệ cũng có 2 đại diện nộp trên 1.000 tỷ là FPT và VNG. Ông đánh giá như thế nào về sự đóng góp vào ngân sách Nhà nước của khối doanh nghiệp tư nhân?

Trong giai đoạn đầu của nền kinh tế hội nhập tính từ thời điểm gia nhập WTO, các công ty cổ phần quy mô và nộp ngân sách lớn đa số là các công ty có nguồn gốc Nhà nước được cổ phần hóa như Vinamilk, Vietcombank … Tuy nhiên, trong 15 năm gần đây, chúng ta chứng kiến sự phát triển của nhiều công ty cổ phần quy mô lớn từ sự phát triển của các doanh nghiệp tư nhân. Khối tư nhân ngày càng phát triển và đóng góp mạnh mẽ cho nền kinh tế. Điều này hoàn toàn phù hợp với định hướng phát triển kinh tế thị trường của nước ta.

Chỉ riêng trong vòng 3 năm qua, đóng góp vào ngân sách Nhà nước của khối doanh nghiệp tư nhân rất lớn. Tại Việt Nam, doanh nghiệp vừa và nhỏ hiện chiếm tỷ trọng lớn về số lượng và cả lao động. Nhưng ước tính nhóm này chỉ đóng góp khoảng 30% tiền nộp thuế. Trong khi các doanh nghiệp lớn đóng góp lên tới 70%. Điều này cũng không phải bất thường, mà các nền kinh tế lớn như Nhật, Hàn hay Mỹ cũng có điểm tương tự.

Trong nhóm đóng góp vào ngân sách Nhà nước, ngành ngân hàng cùng bất động sản chiếm tỷ trọng lớn nhất. Đây là điều dễ hiểu khi vốn hóa trên các sàn chứng khoán của 2 ngành này rất lớn. Sau đó là doanh nghiệp thuộc lĩnh vực công nghiệp như thép, ô tô cũng như hàng tiêu dùng.

Một điểm sáng trong đóng góp vào ngân sách Nhà nước là các doanh nghiệp chứng khoán. Những năm qua, cùng với sự phát triển của thị trường chứng khoán khi có phiên giao dịch giá trị lên đến 30.000 tỷ đồng, các công ty chứng khoán có bước đệm tăng trưởng mạnh. Tuy nhiên, cần rõ ràng rằng, nhiều công ty chứng khoán cho vay là chính mà nguồn thu không đến chủ yếu từ thu phí dựa trên giao dịch. Tuy vậy, đóng góp vào ngân sách Nhà nước của các công ty này cũng chứng tỏ hệ thống chứng khoán của Việt Nam đang ngày càng lớn.

Đối với đóng góp của lĩnh vực công nghệ vào ngân sách Nhà nước, FPT, VNG hiện là doanh nghiệp đi đầu. Các doanh nghiệp này không chỉ có nguồn thu từ các hoạt động trong nước mà còn cả nước ngoài. FPT cũng là tập đoàn công nghệ có tăng trưởng cả về chiều rộng lẫn chiều sâu.

- Riêng về lĩnh vực ngân hàng, ông đánh giá như thế nào về đóng góp và trỗi dậy của khối ngân hàng tư nhân trong thời gian vừa qua với nhiều cái tên điển hình như Techcombank, VPBank,….?

Nhiều ngân hàng tư nhân Việt Nam đã phát triển khá tốt về chiều rộng và sâu khi tập trung đầu tư công nghệ để xây dựng hệ thống dữ liệu, tạo ra sản phẩm và dịch vụ tốt. Giờ đây, người dân dần quen với việc sử dụng dịch vụ trên ứng dụng ngân hàng thông qua smartphone. Cũng nhờ ứng dụng ngân hàng thông minh và phát triển rất mạnh ở Việt Nam mà việc thanh toán trở nên thuận lợi.

Về đóng góp ngân sách của ngân hàng tư nhân, như tôi đã trao đổi, đây là điều dễ hiểu khi nhóm này có vốn niêm yết trên sàn chứng khoán lớn nhất. Nền kinh tế thị trường của Việt Nam trong thời gian vừa qua tăng trưởng mạnh. Từ 2012 đến giờ, GDP Việt Nam gần như tăng gấp đôi. Các ngân hàng phát triển và tăng quy mô cũng là tất yếu. Bởi họ có chiến lược tốt, có sự lựa chọn về đối tác nên có sự tăng trưởng đột biến.

Tuy nhiên, thực tế, một số NHTM tư nhân ở Việt Nam không đơn thuần là kinh doanh cho vay và dịch vụ như ở Mỹ, mà còn làm luôn vai trò ngân hàng đầu tư và công ty tài chính. Nhiều NHTM phát triển như một tập đoàn tài chính với hệ sinh thái đa dạng, điểm này vừa giúp ngân hàng thương mại có quy mô lớn, nhưng cũng tiềm ẩn một số rủi ro.

- Ông có thể chia sẻ rõ hơn sự khác biệt giữa hệ thống ngân hàng tư nhân ở Mỹ và Việt Nam?

Hệ thống ngân hàng tư nhân của Mỹ phát triển đa dạng hơn với nhiều loại hình, trong đó có sự phân định giữa NHTM và ngân hàng đầu tư. Trong NHTM cũng có tính chuyên môn hóa theo ngành, hoặc theo địa phương. Tại Việt Nam, NHTM phát triển theo dạng: vừa là NHTM vừa là ngân hàng đầu tư và hầu như hoạt động khắp Việt Nam chứ không tập trung vào một địa phương như một số ngân hàng nhỏ của Mỹ. Đây là điểm khác đầu tiên.

Thứ hai, hệ thống ngân hàng của Việt Nam hoạt động theo cơ chế thị trường có sự kiểm soát của Nhà nước. NHTM của Việt Nam không đơn thuần theo nghĩa kinh doanh tiền tệ theo cơ chế thị trường, mà còn thực hiện các mục tiêu vĩ mô về kinh tế tài chính để bảo đảm sự an toàn của hệ thống tài chính ngân hàng và phù hợp với việc phát triển kinh tế từng giai đoạn, đặc biệt là nhóm ngân hàng Big 4.

Do vậy các ngân hàng tư nhân Việt Nam chịu sự kiểm soát, quản lý về huy động vốn, tăng trưởng tín dụng cùng một số quy định khác. Ngay cả nhân sự lãnh đạo của các ngân hàng như Chủ tịch và Tổng giám đốc cũng phải được sự phê duyệt của Ngân hàng Nhà nước.

Một đặc điểm là dù đã có luật phá sản, nhưng Nhà nước vẫn hỗ trợ để tránh thiệt hại cho người dân gửi tiền khi NHTM hoạt động yếu kém, nguy cơ phá sản. Thí dụ, ngân hàng tư nhân như SCB dù xảy ra sự cố thì người dân vẫn có niềm tin được Nhà nước bảo hộ, dù Luật Phá sản đã ra đời. Thậm chí, nếu NHTM mất thanh khoản, các ngân hàng Big 4 phải kèm cặp hỗ trợ để đảm bảo thanh khoản cho người gửi tiền.

Trong khi đó ngân hàng tư nhân của Mỹ vận hành thuần theo cơ chế thị trường cạnh tranh hoàn toàn. Thế nên, ngân hàng ở Mỹ phá sản là chuyện khá thường xuyên. Những người gửi tiền vào ngân hàng bị phá sản mất tiền hầu như phải chấp nhận.

Tại Việt Nam, các ngân hàng tư nhân cũng được quản lý ở dạng công ty cổ phần đại chúng, Nhà nước không cho phép sự chi phối của riêng cá nhân hay tổ chức riêng lẻ mà buộc phải đúng nghĩa là ngân hàng đại chúng. Thế nên, Nhà nước quy định tỷ lệ sở hữu cổ phần của các tổ chức cá nhân có giới hạn nhằm đảm bảo các NHTM hoạt động theo đúng cơ chế có Hội đồng quản trị. Sự khác biệt này là cần thiết. Nhà nước mà cụ thể Ngân hàng Nhà nước cần đảm bảo giám sát hệ thống ngân hàng thương mại tư nhân.

- Điều gì khiến ông cho rằng, tại Việt Nam, việc Ngân hàng Nhà nước quản lý các ngân hàng tư nhân Việt Nam là cần thiết?

Thực tế chứng minh nhờ sự giám sát, điều hành của Ngân hàng Nhà nước mà kinh tế Việt Nam cũng như hệ thống tài chính ngân hàng đứng vững và vượt qua khó khăn mà chúng ta đã gặp qua ba giai đoạn khó khăn 1997 – 1998; 2008 – 2012 và mới nhất là 2020 - 2022.

Đơn cử như vào thời điểm năm 2008, cuộc khủng hoảng tài chính khiến nhiều ngân hàng trên thế giới và nhiều nước Đông Nam Á sụp đổ. Nhưng khi đó, Việt Nam chỉ gặp khó khăn. Hệ thống ngân hàng đứng vững nhờ sự điều hành của Nhà nước.

Hay thời điểm năm 2022, khi các ngân hàng đua nhau tăng lãi suất tiết kiệm, lãi suất cho vay cũng tăng vọt. Đọc lại các bài báo thời điểm này nhiều chuyên gia từng lo ngại sự đổ vỡ của hệ thống ngân hàng khi lạm phát và lãi suất đều tăng mạnh. Nhưng chính cách xử lý quyết liệt của Ngân hàng Nhà nước giai đoạn đó đã đảm bảo sự bình ổn của hệ thống tài chính – ngân hàng và nền kinh tế.

Điển hình khác là vụ SCB, Ngân hàng Nhà nước kịp thời xử lý, tiến hành giám sát chất lượng cho vay. Nhờ vậy, chúng ta không gặp sự đổ vỡ từ tác động ảnh hưởng của SCB.

Tất nhiên ngược lại, các ngân hàng tư nhân bị “bó giò” trong tăng trưởng tín dụng do họ chỉ có hạn mức tín dụng nhất định theo quy định của Ngân hàng Nhà nước. Các ngân hàng tư nhân cũng không thể tăng mạnh lãi suất huy động so với bình quân. Điều này tránh sự cạnh tranh không lành mạnh như thời điểm năm 2022.

Mặc khác, tại Việt Nam, mỗi ngân hàng xác định độ rủi ro riêng biệt với từng nhóm khách hàng, từng ngành nghề và cũng không cào bằng các nhóm đối tượng. Một số ngân hàng sẵn sàng chấp nhận rủi ro để cho vay. Nhưng việc cho vay này cũng có kiểm soát của Ngân hàng Nhà nước nhằm đảm bảo sự toàn của hệ thống tài chính ngân hàng.

- Ở thời điểm hiện tại, đâu là những vấn đề nổi cộm mà các ngân hàng phải đối mặt?

Vẫn là vấn đề cơ chế vốn. Đây là vấn đề lớn nhất. Tiếp đến cần phải thấy rằng NHTM bản chất là ngành kinh doanh tiền tệ liên quan đến vi mô và vĩ mô. Vi mô là liên quan doanh nghiệp còn vĩ mô liên quan tình hình kinh tế thế giới và trong nước. Thế nên, ngân hàng cần lãnh đạo có kiến thức tài chính tốt nghiệp những trường đại học uy tín chứ không chỉ giỏi quản lý kinh doanh. Họ là những người có nền tảng tài chính kinh tế vững vàng và có cả kinh nghiệm thực tiễn.

Thế nên, cơ chế để lựa chọn lãnh đạo ngân hàng rất quan trọng, tránh trường hợp đưa người điều hành là người nhà của những “ông chủ ngân hàng”, sẽ không đủ kiến thức và năng lực điều hành, gây rủi ro đến hệ thống.

Hiện nay, các ngân hàng tại Việt Nam cần nhận thấy mình có trọng trách lớn là hỗ trợ vốn cho các ngành sản xuất kinh doanh, nhất là trong giai đoạn khó khăn. Tuy nhiên đa số ngân hàng là công ty cổ phần, chịu áp lực trước cổ đông về lợi nhuận. Điều này khiến một số ngân hàng chạy theo tăng trưởng tín dụng, đổ vốn vào ngành bất động sản để tìm kiếm lợi nhuận cao trong ngắn hạn mà thiếu những chiến lược dài hạn, trong đó gắn bó với các ngành sản xuất kinh doanh có lợi thế cạnh tranh của Việt Nam, có hoạt động bền vững. Đến lúc thị trường bất động sản suy thoái như chúng ta từng chứng kiến, thì nợ xấu xuất hiện, sự phát triển của ngân hàng không tạo ra sự bền vững.

- Thực tế hiện nay, câu chuyện ngân hàng cho vay bất động sản nhiều khiến một số ý kiến cho rằng nên hạn chế. Quan điểm của ông thì sao?

Phải khẳng định rằng trong thời gian vừa qua bất động sản và ngân hàng như “anh em song sinh”. Nhìn lại ở các giai đoạn trước, ngân hàng lớn mạnh thì thị trường bất động sản phát triển. Và thị trường bất động sản gặp khó thì NHTM cũng khó khăn theo.

Có 2 giai đoạn thấy rõ nhất sự phát triển của ngân hàng gắn với bất động sản. Đầu tiên là thời điểm 2006-2010, thị trường bất động sản sôi động và hệ thống NHTM bắt đầu phát triển. Đến khi thị trường địa ốc gặp cú khủng hoảng vào năm 2011-2012, ngành ngân hàng lao đao theo.

Đến thời điểm 2014, thị trường bất động sản phục hồi, thì ngân hàng cũng dần tăng trưởng trở lại và phát triển mạnh về quy mô.

Thực tế, trong giai đoạn vừa qua, không có nguồn vốn NHTM thì không thể có công ty bất động sản lớn mạnh. Và không có công ty bất động sản làm dự án thì ngân hàng khó tăng trưởng tín dụng nhanh, ra vốn dễ dàng hàng ngàn tỷ chỉ cho 1 khách hàng... Do vậy, trong sự đổ vỡ của thị trường bất động sản năm 2011-2012 có trách nhiệm của ngân hàng. Đây là lý do mà một số ngân hàng rơi vào tình trạng tái cơ cấu.

Đến năm 2022, tác động 2 chiều của ngân hàng và bất động sản cũng tương tự như vậy. Tuy nhiên, Nhà nước đã quản lý tốt hơn rất nhiều ở thời điểm này.

Cũng nói thêm, ngân hàng cho vay bất động sản sẽ dễ dàng hơn. Việc đánh giá, phân tích cho vay và thu hồi vốn qua thế chấp bất động sản cũng yên tâm hơn. Trong khi cho vay lĩnh vực sản xuất kinh doanh thì rất đa dạng, việc thẩm định và quản lý khó hơn, đòi hỏi tốn nhiều công sức và chuyên môn hơn.

- Như vậy việc ngân hàng thương mại cho vay bất động sản nhiều không ảnh hưởng tới sự phát triển bền vững của hệ thống tài chính?

Các NHTM không thể tập trung chỉ cho vay bất động sản. Một số NHTM khi dấn sâu vào lĩnh vực này đều rơi vào khó khăn khi thị trường bất động sản khủng hoảng. Hệ lụy chung sẽ ảnh hưởng toàn bộ hệ thống ngân hàng.

Và nếu chỉ cho vay bất động sản, chúng ta sẽ không phát triển được các ngành sản xuất kinh doanh, dẫn tới không tạo ra được hệ thống hàng hóa, tiêu dùng, dịch vụ cũng như không tạo ra GDP. Vòng quay vốn của bất động sản cũng rất chậm, phải từ 3-5 năm. Trong khi, đưa vốn vào sản xuất kinh doanh sẽ có vòng quay chu kỳ ngắn hơn, từ 3-6 tháng. Phát triển các ngành sản xuất kinh doanh sẽ tạo ra giá trị thông qua vòng xoáy tăng trưởng. Đây chính là sự phồn vinh của một quốc gia.

Và không có một quốc gia nào phồn vinh nhờ dấn sâu cho vay lĩnh vực bất động sản, tức tạo ra lợi nhuận cho một nhóm nhỏ. Hiện tại, Nhà nước Việt Nam đang từng bước làm rất tốt việc đẩy vốn tập trung cho lĩnh vực sản xuất kinh doanh. Riêng với lĩnh vực bất động sản, với sự đồng bộ của hệ thống luật, thị trường này cũng dần ổn định.

-- Xin cảm ơn những chia sẻ của ông!

PRIVATE 100 – Top Doanh nghiệp tư nhân nộp ngân sách lớn nhất Việt Nam là danh sách được CafeF thu thập từ những nguồn công khai hoặc các số liệu có thể xác thực, phản ánh toàn bộ số thực nộp ngân sách của doanh nghiệp, bao gồm các khoản thuế, phí, các khoản phải nộp. Các doanh nghiệp có số nộp ngân sách trong năm tài chính gần nhất từ 100 tỷ đồng trở lên đều có thể được tham gia vào danh sách. Một số doanh nghiệp tiêu biểu trong danh sách năm 2024, thể hiện số thực nộp của năm tài chính 2023, có thể kể đến như ACB; DOJI; HDBank; LPBank; Masan Group; OCB; PNJ; SHB; SSI; Techcombank; TPBank; Tập đoàn Hòa Phát; VNG; VPBank; VIB, VietBank, VPS…(xếp theo thứ tự bảng chữ cái)