5 nhóm ngành có tiềm năng tăng trưởng lợi nhuận cao: Phân bón, bán lẻ ước tính tăng hàng trăm %

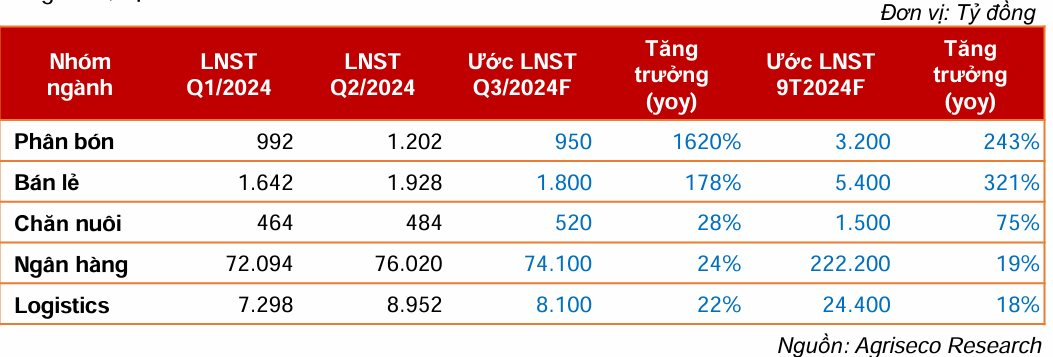

Agriseco Research lựa chọn ra 5 nhóm ngành có tiềm năng tăng trưởng lợi nhuận cao trong quý 3/2024 và 9 tháng năm 2024 bao gồm: Phân bón, Bán lẻ, Chăn nuôi, Ngân hàng và nhóm Logistics.

Trong báo cáo phân tích mới đây, Agriseco Research cho rằng bước sang quý 3/2024, cơ hội tìm kiếm các nhóm ngành tăng trưởng lợi nhuận cao dần khan hiếm hơn, yếu tố nền kết quả kinh doanh thấp cùng kỳ sẽ không còn là câu chuyện chính.

Tuy nhiên, Agriseco Research nhận định một số nhóm ngành vẫn có thể tăng trưởng tích cực nhờ vào hoạt động thương mại xuất nhập khẩu có nhiều khởi sắc, mặt bằng lãi suất duy trì mức thấp giúp tiết giảm chi phí lãi vay và quy mô nguồn vốn, tài sản gia tăng.

Theo đó, Agriseco Research lựa chọn ra 5 nhóm ngành có tiềm năng tăng trưởng lợi nhuận cao trong quý 3/2024 và 9 tháng năm 2024 bao gồm: Phân bón, Bán lẻ, Chăn nuôi, Ngân hàng và nhóm Logistics.

Phân bón: Theo Agriseco Research, triển vọng lợi nhuận quý 3/2024 của nhóm phân bón tăng trưởng mạnh so với mức nền thấp cùng kỳ. Hiện nay, giá và sản lượng ure đang duy trì ở mức ổn định và kỳ vọng sẽ tăng cao trong

giai đoạn cuối năm khi vụ Đông Xuân đến gần. Sau khi chuyển dần sang pha thời tiết La Lina, nhu cầu phân bón toàn cầu cũng được kỳ vọng sẽ cải thiện giúp giá phân bón phục hồi tốt hơn trong cuối năm.

Tăng trưởng lợi nhuận ngành phân bón cũng được đóng góp bởi DCM khi nhà máy của DCM hết khấu hao giúp ghi nhận khoản lợi nhuận cao hơn từ năm 2024.

Các doanh nghiệp sản xuất phân DAP như LAS hay DDV hưởng lợi từ việc Trung Quốc hạn chế xuất khẩu phân DAP, qua đó kỳ vọng duy trì lợi nhuận khả quan và đạt được mức tăng trưởng cao so với cùng kỳ.

Bán lẻ: Lợi nhuận ngành bán lẻ kỳ vọng tiếp tục duy trì tăng trưởng mạnh trong quý 3/2024 so với mức nền thấp cùng kỳ. Trong đó, động lực cho sự phục hồi của ngành bán lẻ đến từ (1) Nhu cầu bán lẻ tiêu dùng phục hồi nhờ các chính sách hỗ trợ, kích cầu tiêu dùng, du lịch; (2) Tình trạng cạnh tranh về giá giữa các chuỗi bán lẻ đặc biệt trong lĩnh vực bán lẻ điện máy chấm dứt; (3) Các động lực riêng của từng doanh nghiệp.

Chăn nuôi: Giá nguyên liệu thức ăn chăn nuôi hạ nhiệt có thể giúp các doanh nghiệp chăn nuôi ở Việt Nam có thể tiết giảm được chi phí đầu vào. Giá một số loại nguyên liệu TACN như giá lúa mỳ, giá ngô đã giảm từ 30-40% so với mức đỉnh trong năm 2023.

Giá heo hơi phục hồi tích cực kể từ đầu năm 2024. Hiện tại, giá heo hơi bình quân đang được giao dịch ở ngưỡng 65.000 - 70.000 đồng/kg, tăng khoảng 30% kể từ đầu năm nay. Nguyên nhân đến từ tổng đàn heo bắt đầu bị ảnh hưởng từ đợt bùng phát dịch tả lợn Châu Phi trong Q4/2023 và Q1/2024, cơn bão Yagi mới đây cũng gây ảnh hưởng tới nguồn cung heo ở khu vực phía Bắc. Bên cạnh đó, quy định về việc cấm chăn nuôi trong luật chăn nuôi sẽ chính thức có hiệu lực từ năm 2025 khiến nhiều hộ chăn nuôi phải di dời và thậm chí treo chuồng cũng ảnh hưởng đến tổng đàn.

Ngân hàng: Kỳ vọng lợi nhuận ngành ngân hàng trong Q3/2024 duy trì đà tăng (ước tính +24% svck) trên nền thấp cùng kỳ năm ngoái dựa vào.

Ước tính tín dụng bình quân ngành 9 tháng đầu năm tiếp tục tăng trưởng tốt và đạt trên 8% cao hơn so với cùng kỳ năm trước.

Dự kiến tỷ lệ NIM trong quý tới cải thiện lên mức trên 3,7% nhờ mức giảm của chi phí vốn thấp hơn mức giảm của lợi suất tài sản cho vay.

Tỷ lệ nợ xấu toàn ngành trong Q2/2024 duy trì ở mức 2,2%, bên cạnh đó, Nợ nhóm 2 đã dần hạ nhiệt so với Q1/2024 khi giảm từ mức 2,1% về 1,8%, và đồng thời cũng thấp hơn so với cùng kỳ năm 2023 (2,6%), hỗ trợ giảm áp lực nợ xấu tăng trong các tháng cuối năm.

Nhóm Logistics: Trong 8 tháng đầu năm 2024, tổng giá trị xuất nhập khẩu Việt Nam đã tăng 17% so với cùng kỳ, đạt mức 511,11 tỷ USD. Khối lượng hàng hóa qua cảng biển ở Việt Nam cũng ghi nhận tăng trưởng tích cực gần 20% so với cùng kỳ. Hoạt động xuất nhập khẩu phục hồi cho thấy nhu cầu đơn hàng đã gia tăng đáng kể và phản ánh sự phục hồi của nền kinh tế.

Trên thị trường vận tải biển quốc tế, giá cước vận tải các tuyến đang có xu hướng tăng mạnh mẽ. Đối với thị trường vận tải container, giá cước nhiều tuyến Á–Âu đã tăng 2-3 lần so với cùng kỳ bởi xung đột leo thang tại Biển Đỏ từ cuối năm 2023, nhiều cảng biển trong khu vực đã rơi vào tình trạng ùn ứ khiến thời gian và hải trình các tuyến vận tải tăng lên, kéo theo chi phí tăng.

Đối với thị trường vận tải dầu hóa chất, tình trạng tương tự cũng diễn ra khi giá cước vận tải và giá thuê tàu định hạn liên tục tăng nhanh và duy trì ở mức cao bởi tình trạng bất ổn địa chính trị. Giá thuê tàu định hạn trong Q2/2024 đang ở mức cao hơn khoảng 10-15% so với cùng kỳ và cao hơn gấp 2 lần so với giai đoạn trước khi cuộc xung đột Nga–Ukraine diễn ra.