Theo chuyên gia ngân hàng, việc ngân hàng yêu cầu khách hàng xử lý khoản vay, lãi suất khoản vay có thời hạn lần lượt và nhất định nhưng không kéo dài đến hơn 10 năm.

Liên quan đến vụ nợ tín dụng Ngân hàng Eximbank 8,5 triệu đồng thành 8,8 tỷ đồng đang nhận được quan tâm của dư luận, trao đổi với phóng viên Gia đình và Xã hội (Báo Sức khỏe và Đời sống), chuyên gia tài chính ngân hàng, Tiến sĩ Nguyễn Trí Hiếu (Viện trưởng Viện Nghiên cứu và Phát triển thị trường tài chính và Bất động sản Toàn Cầu) khẳng định, vụ việc để kéo dài 12 năm và hai bên không đi đến thỏa thuận là điều đáng quan tâm và ngân hàng để thời gian kéo quá dài là không đúng.

Về quy trình thu hồi nợ, TS Nguyễn Trí Hiếu cho biết, ngân hàng cho vay tín dụng sẽ thông báo thường xuyên cho khách hàng về việc trả nợ, trong đó có gốc và lãi suất. Những người tiêu dùng qua thẻ tín dụng phải trả gốc và lãi trong thời gian từ 12 – 24 tháng. Trong khoảng thời gian này, mỗi tháng, ngân hàng có trách nhiệm thông báo cho chủ thẻ về số tiền phải trả tính đến thời điểm phát đi thông báo.

Sau khoảng 10 ngày phát đi thông báo mà khách hàng không trả lời hay có động thái hoàn thành nghĩa vụ trả nợ, thì ngân hàng gửi thư yêu cầu trả nợ và cho khách hàng 1 thời hạn nhất định (thường là 30 ngày) để hoàn thành nghĩa vụ trả nợ. Nếu không hoàn thành nghĩa vụ, ngân hàng sẽ tiến hành thanh lý tài sản đảm bảo (với gói vay thế chấp) hoặc tiến hành khởi kiện khách hàng (nếu gói vay tín chấp).

Nếu ngân hàng không tiến hành các bước thu hồi nợ trong thời hạn cho phép khách hàng thực hiện nghĩa vụ của mình, đây là thiếu sót của ngân hàng trong việc thu hồi nợ. Ngân hàng không làm theo quy trình thông thường, thì ngân hàng đã và đang vướng vào vấn đề cẩu thả.

Hơn nữa, nếu ngân hàng để vụ việc trôi theo năm tháng, ngân hàng phải chịu trách nhiệm chứ không phải là ngân hàng được quyền để thời gian trôi đi mà tính lãi và đòi nợ, gây ra sự thiệt hại cho khách hàng.

Về khoản lãi cao bất thường, TS Nguyễn Trí Hiếu phân tích, khi món nợ quá hạn, thì từ thời điểm quá hạn đó, ngân hàng có thể áp dụng lãi suất tối thiểu là 150% trên lãi suất thường. Với số nợ kéo dài nhiều năm, không những tiền gốc bị tính lãi, lãi cộng dồn lãi, lãi phạt cộng dồn, mà thêm lãi suất kép của cả gốc, cả lãi và lãi trên lãi.

Ví dụ đối với khoản nợ 10 triệu đồng, lãi suất nợ quá hạn là 20%/năm, còn tính thêm lãi kép trên khoản 200.000 đồng lãi suất quá hạn. Tùy theo cách tính lãi kép mà số tiền phải đóng tăng lên. Nếu lãi kép được tính theo năm trên tổng số nợ thì mức đóng nhẹ nhàng hơn nhưng nếu lãi kép được tính theo ngày thì nặng hơn. Lúc này, lãi chồng lãi và sau một thời gian, mức phải đóng sẽ lên mức rất lớn.

Ngoài ra, trường hợp các bên không có sự thỏa thuận thì lãi suất quá hạn được tính bằng 150% tương đương 1,5 lãi suất vay theo hợp đồng vay.

Theo TS Nguyễn Trí Hiếu, sự việc kéo dài 12 năm, phải xem chủ thẻ có nhận được thông báo của ngân hàng trong nhiều năm hay không (?). Có thể do khách hàng làm ngơ hoặc cẩu thả, không quan tâm đến nghĩa vụ trả nợ, hoặc phía ngân hàng không có những thông báo, biện pháp để đến cuối cùng, khách hàng bất ngờ nhận được khoản nợ.

Trường hợp người sử dụng khoản 8,5 triệu đồng không phải là chủ thẻ tín dụng, chủ thẻ có thể tranh cãi và chứng minh không sử dụng số tiền gốc, bằng cách:

Thứ nhất, có đơn khiếu nại với ngân hàng, yêu cầu phía ngân hàng cho biết bản thân không phải là người sử dụng số tiền trong thẻ, hoặc có người đang mạo danh chủ thẻ để sử dụng số tiền trong thẻ.

Thứ hai, yêu cầu ngân hàng cho biết phương pháp tính lãi, lãi suất, lãi phạt, lãi kép. Ngân hàng có bổn phận cho khách hàng biết vấn đề này.

Theo TS Nguyễn Trí Hiếu, trong trường hợp hai bên không có tiếng nói chung, nên có trung gian hòa giải và cả hai bên phải đảm bảo cam kết quyết định của trọng tài.

Tuy nhiên, sự việc đã kéo dài 12 năm, chuyên gia tài chính ngân hàng khẳng định ngân hàng để thời gian kéo quá dài là không đúng. "Trong suốt thời gian này, cả hai bên không có những thông tin tốt, hay không có giấy trắng mực đen với nhau, theo tôi, hai bên cần tìm đến tòa án để đảm bảo quyền lợi cho mình", TS Nguyễn Trí Hiếu cho hay.

Ở phía khách hàng, để đảm bảo quyền lợi cho mình, TS Nguyễn Trí Hiếu cho rằng, khách hàng nên viết thư cho ngân hàng xác nhận phủ nhận những giao dịch, chữ ký liên quan đến khoản tiền đã sử dụng.

Lúc này, ngân hàng phải trả lời và phải cho khách hàng biết, phía ngân hàng có chấp nhận những phủ nhận của khách hàng hay không và sẽ làm những việc gì, những bước tiếp theo là gì.

Ngân hàng có quyền đưa sự việc ra tòa nếu ngân hàng đúng. Khách hàng cũng có quyền kiện ngân hàng nếu ngân hàng gian dối, không trung thực. Tuy nhiên, khách hàng phải chứng minh được những thiệt hại từ khoản nợ và cách làm của ngân hàng gây ra. Sự thiệt hại này được định lượng để tòa án có cơ sở đưa ra tòa.

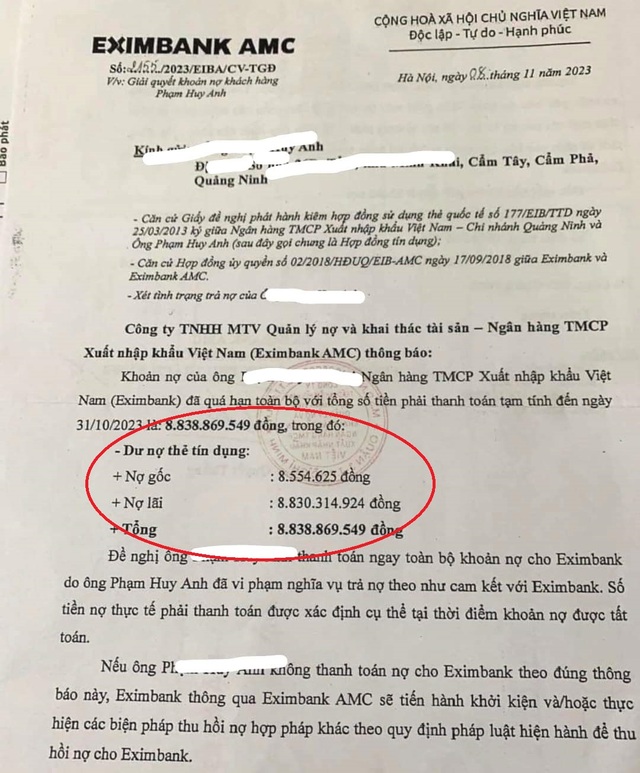

Những ngày qua, mạng xã hội lan truyền thông tin vụ nợ phát sinh gây sốc ở tỉnh Quảng Ninh khi một khách hàng mở thẻ tín dụng tại Eximbank (chi nhánh Quảng Ninh) tiêu dùng hết 8,5 triệu đồng và sau 11 năm phải trả lãi phát sinh 8,8 tỉ đồng.

Theo thông tin chia sẻ, năm 2012, anh P.H.A (trú TP. Hạ Long, tỉnh Quảng Ninh) từng đến Eximbank Chi nhánh Quảng Ninh nhờ 1 nhân viên (nam giới) làm thủ tục mở thẻ tín dụng nhưng chưa từng nhận thẻ mang tên mình.

Năm 2016, khi có nhu cầu đi vay vốn ngân hàng thì mới phát hiện ra, bản thân có nợ xấu tại Ngân hàng Eximbank. Khi anh P.H.A đã tới Ngân hàng Eximbank Chi nhánh Quảng Ninh để xác minh thì được ngân hàng này thông báo phải chịu trách nhiệm với chiếc thẻ tín dụng đã mở trước đó. Thấy vậy, anh P.H.A yêu cầu được xem lại hồ sơ mở thẻ tín dụng và sao kê chi tiết.

Theo bảng sao kê thẻ tín dụng mang tên anh P.H.A cho thấy, có việc giao dịch mua một chiếc điện thoại với giá hơn 9 triệu đồng. Đáng chú ý, chữ ký trong hồ sơ mở thẻ không giống chữ kỹ của anh P.H.A. Hơn nữa, trong sao kê ngân hàng, có 2 lần đã trả lãi trong vòng 2 tháng, việc này anh P.H.A khẳng định là không biết.

Cũng theo anh P.H.A, vì không muốn ảnh hưởng tới hình ảnh cá nhân nên anh đã thể hiện thiện chí khắc phục hậu quả số tiền nợ nhưng ngân hàng không đồng ý và yêu cầu phải trả cả gốc lẫn lãi mà thẻ tín dụng đó đã vay.

Từ năm 2016 đến nay, giữa anh và ngân hàng cũng đã gặp trực tiếp rất nhiều lần để giải quyết nhưng không có tiếng nói chung. Thậm chí phía ngân hàng yêu cầu về địa phương xin xác nhận một đơn nội dung không có khả năng chi trả nhưng anh không đồng ý với lý do nếu xin đơn đó thì đồng nghĩa với việc anh là người lừa đảo. Anh P.H.A cũng thắc mắc, tại sao hàng tháng ngân hàng không thông báo khoản nợ và nhắc nhở khách hàng về khoản vay, nợ xấu cần thanh toán?